美国通胀报告关乎利率走向前景 交易员将迎来美债市场的“超级星期二”

2024-06-08 【 字体:大 中 小 】

本周美国债券市场面临着自己的超级星期二:新的通胀数据即将发布,投资者将以此预测美联储将于何时开始降息。

上周五发布的美国就业报告一定程度上喜忧参半,投资者将关注2月份消费者价格指数(CPI),报告对于决定是否加码美债多头头寸至关重要。互换交易员预计从6月开始降息几无悬念,未来一年预计将有近四次幅度25个基点的降息。

这些数据将成为检验通胀是否稳定下降,足以让美联储如市场当前预期那么快开始放松政策的关键指标。消费者价格涨幅如果强于预期,可能会破坏债券市场近期的涨势。

上个月就是这种情况,当时CPI引发了市场抛售。这次影响可能更大,因为这是美联储3月20日会议前的最后一个重要经济数据。鉴于传统的会前缄默期,美联储官员将不会提供任何指引线索。

因此,美联储未来政策的走向将很大程度上取决于周二的数据。

“实际情况将取决于月度通胀数据,”安联投资管理公司高级投资策略师Charlie Ripley表示。

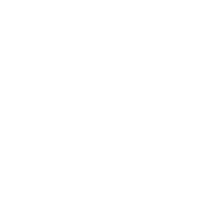

2月份的抛售推动美债收益率触及年内高点,部分原因是1月消费者价格数据表现强劲,该数据显示核心服务业出人意料地走强,而这也是美联储关注的一个领域。

此后,随着经济数据强化了有关美联储可能在今年晚些时候开始降息的预期,交易员再次加大了降息押注。互换合约目前暗示,到2024年底降息幅度约98个基点,上个月时的预期为不到75个基点。自2月底触及4.47%的高点以来,对美联储政策敏感的2年期美债收益率已回落约25个基点。10年期美债收益率也从上个月的高点回落。

美联储主席杰罗姆·鲍威尔上周四在参议院银行委员会发表讲话时表示,美联储需要更多的信心来相信通胀率将可持续地回到2%。“当我们确实获得了这种信心 — 离它不远了,开始降低限制性利率水平将是适当的,”他说。

Ripley表示,进入2024年,该公司预计10年期收益率短期内将在3.75%至4.25%左右之间波动。当今年早些时候利率突破这一峰值时,该公司认为这些证券“相当有吸引力”。

由于美联储在3月19-20日的政策会议之前有惯例的缄默期,经济数据将是构建交易员预期的关键所在。与此同时,新的供应也可能影响投资者情绪。美国财政部将在周二和周三通过招标发行总计610亿美元的10年期和30年期国债。

Wisdom Tree Investments固定收益策略主管Kevin Flanagan表示,CPI对债券投资者的影响将比对美联储政策的最终影响更大。这是因为虽然美联储的目标是个人消费支出(PCE)价格指数,但市场将对CPI做出反应,因为它是一个最早的风向标。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁

猜你喜欢

华谊兄弟拟定增募资不超1029亿元 主动终止前次定增

1924

1924

反向海淘,创业者最低门槛的出海方式

9277

9277

迈科期货201936早评精要

8169

8169

开年战报出炉:华为手机销量狂涨64%,苹果小米OPPOvivo集体下跌

986

986

知名投资人Ackman抨击哈佛管理不善 呼吁校董会换人

3772

3772

炒股免费体验专业配资:解锁股市财富密码,零风险开启投资之旅!

8618

8618

国际法院要求以色列防止发生“种族灭绝”行为

4561

4561

无息期货配资:高杠杆下的双刃剑?

1731

1731

配股购买指南:轻松参与企业增资

9798

9798

伦敦量化巨头酝酿投资中国 外资机构参与度不断加深

505

505

4月29日银微转债上涨069%,转股溢价率6157%

房价企稳信号?8城二手房价反弹,部分房主不接受大砍价

三一重工:2025年第一季度营业收入21049亿,同比增长1918%;净利润2471亿,同比增长5640%

市场竞争激烈单票收入承压,快递公司继续降本增效

4月29日航宇转债上涨054%,转股溢价率1343%

当残障人士与健全人的处境倒置,未来世界会发生什么?

阳光财险持续推进绿色保险 助力“双碳”战略转型发展

加拿大总理卡尼:将“永远不会”屈服于美国的威胁

人气爆棚!“五一”旅游市场“多点开花”

期指主力持仓有所下滑